إدارة المخاطر

إدارة المخاطر أو إدارة المجازفة أو إدارة الخطر (بالإنجليزية: Risk Management) هي عملية قياس وتقييم للمخاطر وتطوير إستراتيجيات لإدارتها.[1][2][3] تتضمن هذه الإستراتيجيات نقل المخاطر إلى جهة أخرى وتجنبها وتقليل آثارها السلبية وقبول بعض أو كل تبعاتها. كما يمكن تعريفها بأنها النشاط الإداري الذي يهدف إلى التحكم بالمخاطر وتخفيضها إلى مستويات مقبولة. وبشكل أدق هي عملية تحديد وقياس والسيطرة وتخفيض المخاطر التي تواجه الشركة أو المؤسسة.

مبادئ

المخاطرة (Risk) وحسب تعريف (ISO/IEC Guide 73) هو عبارة عن ربط بين احتمال وقوع حدث والآثار المترتبة على حدوثه.

إن إدارة المخاطر التقليدية تركز على المخاطر الناتجة عن أسباب مادية أو قانونية (مثال: الكوارث الطبيعية أو الحرائق، الحوادث، الموت والدعاوى القضائية) ومن جهة أخرى فإن إدارة المخاطر المالية تركز على تلك المخاطر التي يمكن إدارتها باستخدام أدوات المقايضة المالية. بغض النظر عن نوع إدارة المخاطر، فإن جميع الشركات الكبرى وكذلك المجموعات والشركات الصغرى لديها فريق مختص بإدارة المخاطر.

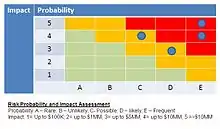

في حالة إدارة المخاطر المثالية، تتبع عملية إعطاء الأولويات، بحيث أن المخاطر ذات الخسائر الكبيرة واحتمالية حدوث عالية تعالج أولا بينما المخاطر ذات الخسائر الأقل واحتمالية حدوث أقل تعالج فيما بعد. عمليا قد تكون هذه العملية صعبة جدا، كما أن الموازنة ما بين المخاطر ذات الاحتمالية العالية والخسائر القليلة مقابل المخاطر ذات الاحتمالية القليلة والخسائر العالية قد يتم توليها بشكل سيء. إدارة المخاطر غير الملموسة تعرف نوع جديد من المخاطر وهي تلك التي تكون احتمالية حدوثها 100% ولكن يتم تجاهلها من قبل المؤسسة وذلك بسبب الافتقار لمقدرة التعرف عليها. ومثال على ذلك، مخاطر المعرفة والتي تحدث عند تطبيق معرفة ناقصة. وكذلك مخاطر العلاقات وتحدث عند وجود تعاون غير فعال. إن هذه المخاطر جميعها تقلل بشكل مباشر إنتاجية العاملين في المعرفة وتقلل فعالية الإنفاق والربح والخدمة والنوعية والسمعة ونوعية المكاسب. كذلك تواجه إدارة المخاطر صعوبات في تخصيص وتوزيع المصادر وهذا يوضح فكرة تكلفة الفرصة حيث أن بعض المصادر التي تنفق على إدارة المخاطر كان من الممكن أن تستغل في نشاطات أكثر ربحا. ومرة أخرى فإن عملية إدارة المخاطر المثالية تقلل الإنفاق في الوقت الذي تقلل فيه النتائج السلبية للمخاطر إلى أقصى حد ممكن. إن إدارة المخاطر يجب أن تتكامل مع ثقافة المؤسسة ومع السياسة والبرامج الفعالة للإدارة العليا. يجب أن تترجم إدارة المخاطر الإستراتيجيات إلى أهداف عملية وتكتيكية وان تحدد المسؤوليات خلال المؤسسة لكل مدير وموظف مسؤول عن إدارة المخاطر كجزء من وصفه الوظيفي.

خطوات عملية إدارة المخاطر

- التحضير

و يتضمن التخطيط للعملية ورسم خريطة نطاق العمل والأساس الذي سيعتمد في تقييم المخاطر وكذلك تعريف إطار للعملية وأجندة للتحليل كما هو مبين في الشكل أدناه.

- تحديد المخاطر

في هذه المرحلة يتم التعرف على المخاطر ذات الأهمية. المخاطر هي عبارة عن أحداث عند حصولها تؤدي إلى مشاكل وعليه يمكن أن يبدأ التعرف إلى المخاطر من مصدر المشاكل أو المشكلة بحد ذاتها. عندما تعرف المشكلة أو مصدرها فإن الحوادث التي تنتج عن هذا المصدر أو تلك التي قد تقود إلى مشكلة يمكن البحث فيها.

- التعرف على المخاطر

ويتم ذلك عن طريق:

- التحديد المعتمد على الأهداف: إن المنظمات والفرق العاملة على مشروع ما جميعها لديها أهداف، فأي حدث يعرض تحقيق هذه الأهداف إلى خطر سواء جزئيا أو كليا يعتبر خطورة.

- التحديد المعتمد على السيناريو: في عملية تحليل السيناريو يتم خلق سيناريوهات مختلفة قد تكون طرق بديلة لتحقيق هدف ما أو تحليل للتفاعل بين القوى في سوق أو معركة، لذا فإن أي حدث يولد سيناريو مختلف عن الذي تم تصوره وغير مرغوب به، يعرف على أنه خطورة.

- التحديد المعتمد على التصنيف: وهو عبارة عن تفصيل جميع المصادر المحتملة للمخاطر.

- مراجعة المخاطر الشائعة: في العديد من المؤسسات هناك قوائم بالمخاطر المحتملة.

- التقييم

بعد التعرف على المخاطر المحتملة يجب أن تجرى عملية تقييم لها من حيث شدتها في إحداث الخسائر واحتمالية حدوثها. أحيانا يكون من السهل قياس هذه الكميات وأحيانا أخرى يتعذر قياسها. صعوبة تقييم المخاطر تكمن في تحديد معدل حدوثها حيث أن المعلومات الإحصائية عن الحوادث السابقة ليست دائما متوفرة. وكذلك فإن تقييم شدة النتائج عادة ما يكون صعب في حالة الموجودات غير المادية.

كيفية التعامل مع المخاطر

بعد أن تتم عملية التعرف على المخاطر وتقييمها فإن جميع التقنيات المستخدمة للتعامل معها تقع ضمن واحدة أو أكثر من أربع مجموعات رئيسية:

- 1) التجنب : وتعني إيقاف النشاطات التي تؤدي إلى حدوث خطر ما. ومثال على ذلك القيام بإيقاف منتج، او نشاط ذو مخاطر فعليه كبيرة، مثال لو كان هناك أحد البنوك وله فرع يتم السطو عليه يومياً فيتم العمل على إغلاق الفرع، ويتم اللجوء إلى هذه التقنية عندما تكون الخسائر المتأتية من المنتج أعلى من العائد.

- 2) النقل : حيث يتم في هذه الحالة العمل على نقل أثر المخاطرة إلى جهة أو طرف آخر ومثال عليها التأمين أو نقل المهمة لطرف ثالث يقوم بتنفيذ المهمة، ويتم اللجوء إلى هذه الوسيلة في حال كان الأثر في حال وقوع الحادث مرتفع جداً ولكن الإحتمالية منخفضة كثيراً مثال اللجوؤ إلى التأمين ضد أخطار الحريق ويكون ذلك في حال أن إحتمالية حدوث حريق قليلة جداً "لم يسبق أن حدثت" أو وقوع زلزال لكن في حال تحقق هذا الخطر فستكون الأثار عالية جداً .

- 3) التقليص : ويقصد في هذه الحالة العمل على إدارة الخطر بوضع إجراءات رقابية تضمن العمل على خفض كل من إحتمالية الحدوث ونتيجة الخطر في حال وقوعه.

- 4) القبول: أي قبول المخاطرة كما هي من دون وضع أي إجراءا وذلك يكون في حال وقوع المخاطرة فإن الأثر منخفض جداً وإحتمالية الحدوث منخفضة.

وضع الخطة

و تتضمن أخذ قرارات تتعلق باختيار مجموعة الطرق التي ستتبع للتعامل مع المخاطر، وكل قرار يجب أن يسجل ويوافق عليه من قبل المستوى الإداري المناسب. على الخطة أن تقترح وسائل تحكم أمنية تكون منطقية وقابلة للتطبيق من اجل إدارة المخاطر. وكمثال على ذلك يمكن تخفيف مخاطر الفيروسات التي تتعرض لها الكمبيوترات من خلال استخدام برامج مضادة للفيروسات.

التنفيذ

و يتم في هذه المرحلة إتباع الطرق المخطط ان تستخدم في التخفيف من أثار المخاطر. يجب استخدام التأمين في حالة المخاطر التي يمكن نقلها إلى شركة تأمين. وكذلك يتم تجنب المخاطر التي يمكن تجنبها دون التضحية بأهداف السلطة كما ويتم التقليل من المخاطر الأخرى والباقي يتم الاحتفاظ به.

مراجعة وتقييم الخطة

تعد الخطط المبدئية لإدارة المخاطر ليست كاملة فمن خلال الممارسة والخبرة والخسائر التي تظهر على أرض الواقع تظهر الحاجة إلى إحداث تعديلات على الخطط واستخدام المعرفة المتوفرة لاتخاذ قرارات مختلفة. يجب تحديث نتائج عملية تحليل المخاطر وكذلك خطط إدارتها بشكل دوري، وذلك يعود للأسباب التالية:

- من اجل تقييم وسائل التحكم الأمنية المستخدمة سابقا إذا ما زالت قابلة للتطبيق وفعالة.

- من اجل تقييم مستوى التغييرات المحتملة للمخاطر في بيئة العمل، فمثلا تعتبر المخاطر المعلوماتية مثالا جيدا على بيئة عمل سريعة التغيير.

المحددات (المعوقات)

إذا تم تقييم المخاطر أو ترتيبها حسب الأولوية بشكل غير مناسب فإن ذلك قد يؤدي إلى تضييع الوقت في التعامل مع المخاطر

مجالات تطبيق إدارة المخاطر

عندما تطبق إدارة المخاطر في الأمور المالية للسلطة فإنها تعتبر تقنية لقياس ومراقبة والتحكم في المخاطر المالية والتشغيلية كما تظهر في إعداد موازنة السلطة.

إدارة المخاطر على المستوى المؤسساتي

تعرف إدارة المخاطر في هذا المجال على أنها حدث أو ظرف محتمل يمكن أن يكون له تأثيرات سلبية على المؤسسة المعنية من حيث وجودها، مصادرها (سواء موظفين أو رأس مال)، المنتجات أو الخدمات، أو زبائن السلطة، كما وقد يكون هناك تأثير على المجتمع والبيئة المحيطة. و كذلك لكل خطر محتمل يمكن أن يكون هناك خطة مصاغة مسبقا للتعامل مع نتائجه الممكنة (و ذلك لتأكيد حالة الطوارئ في حال أصبح الخطر مسؤولية قانونية).

نشاطات إدارة المخاطر كما تطبق على إدارة المشاريع: في حالة إدارة المشاريع، فإن إدارة المخاطر تتضمن النشاطات التالية:

- التخطيط لكيفية استخدام إدارة المخاطر في المشروع المعني. يجب أن تتضمن الخطة المهمات والمسؤوليات والنشاطات وكذلك الميزانية.

- تعيين مدير المخاطر – وهو شخص يختلف عن مدير المشروع مهمته التنبؤ بالمشاكل التي يمكن أن تواجه المشروع – أهم صفاته يجب أن تكون الشكوكية الصحية.

- الاحتفاظ بقاعدة بيانات للمخاطر التي يواجها المشروع أول بأول. وهذه البيانات تشمل: تاريخ البداية، العنوان، وصف مختصر، الاحتمالية وأخيرا الأهمية.

- إيجاد قناة لإرسال التقارير يمكن من خلالها لأعضاء الفريق العاملين في إدارة المخاطر إرسال تقارير تتضمن تنبؤاتهم بأي مخاطر محتملة.

- إعداد خطط للتخفيف من حدة المخاطر التي اختيرت لتعالج بهذه الطريقة. الهدف من هذه الخطط هو وصف كيفية التعامل مع هذه المخاطر وتحديد ماذا ومتى وبمن وكيف سيتم تجنب أو تقليص نتائجها في حال أصبحت مسؤولية قانونية.

- إعداد ملخص عن المخاطر التي تمت مواجهتها وتلك المخطط لمواجهتها وفعالية نشاطات التخفيف والجهد المبذول في إدارة المخاطر.

إدارة المخاطر واستمرارية العمل

إن إدارة المخاطر ما هي إلا ممارسة لعملية اختيار نظامية لطرق ذات تكلفة فعالة من أجل التقليل من أثر تهديد معين على المنظمة أو المؤسسة. كل المخاطر لا يمكن تجنبها أو تقليص حدتها بشكل كامل وذلك ببساطة يعود لوجود عوائق عملية ومالية. لذلك على كل المؤسسات أن تتقبل مستوى معين من الخسائر (مخاطر متبقية). بينما تستخدم إدارة المخاطر لتفادي الخسائر قدر الإمكان فإن التخطيط الاستمرارية العمل وجدت لتعالج نتائج ما يتبقى من مخاطر. وتكمن أهميتها في أن بعض الحوادث التي ليس من المحتمل أن تحدث قد تحدث فعلا إن كان هناك وقت كاف لحدوثها. إن إدارة المخاطر والتخطيط لاستمرارية العمل هما عمليتين مربوطتين مع بعضيهما ولا يجوز فصليهما. فعملية إدارة المخاطر توفر الكثير من المدخلات لعملية التخطيط لاستمرارية العمل مثل: (الموجودات، تقييم الأثر، التكلفة المقدرة...الخ) وعليه فإن إدارة المخاطر تغطي مساحات واسعة مهمة لعملية التخطيط لاستمرارية العمل والتي تذهب في معالجتها للمخاطر أبعد من عملية إدارة المخاطر. إدارة المخاطر هي ذلك الفرع من علوم الاقتصاد الذي يتعلق بالآتي :

- 1) المحافظة على الأصول الموجودة لحماية مصالح المودعين، والدائنين والمستثمرين.

- 2) إحكام الرقابة والسيطرة على المخاطر في الأنشطة أو الأعمال التي ترتبط أصولها بها كالقروض والسندات والتسهيلات الائتمانية وغيرها من أدوات الاستثمار.

- 3) تحديد العلاج النوعي لكل نوع من أنواع المخاطر وعلى جميع مستوياتها، وتقوم إدارة المنشأت، والعمليات التي تقوم بها يوما بيوم.

- 4)العمل على الحد من الخسائر وتعليلها إلى أدنى حد ممكن وتأمينها من خلال الرقابة الفورية أو من خلال تحويلها إلى جهات خارجية إذا ما انتهت إلى ذلك إدارة المنشأة، ومدير إدارة المخاطر.

- 5) تحديد التصرفات والإجراءات التي يتعين القيام بها فيما يتعلق بمخاطر معينة للرقابة على الأحداث والسيطرة على الخسائر.

- 6) إعداد الدراسات قبل الخسائر أو بعد حدوثها وذلك بغرض منع أو تقليل الخسائر المحتملة، مع محاولة تحديد أية مخاطر يتعين السيطرة عليها واستخدام الأدوات التي تعود إلى دفع حدوثها، أو تكرار مثل هذه المخاطر.

- 7) حماية صورة المنشأة بتوفير الثقة المناسبة لدى المودعين، والدائنين، والمستثمرين، بحماية قدراتها الدائمة على توليد الأرباح رغم أي خسائر عارضة والتي قد تؤدي إلى تقلص الأرباح أو عدم تحقيقها.

أساليب التعامل مع المخاطر

إذا عرفنا بوجود المخاطر، وتوفرت لدينا طرق دقيقة لقياسها أمكننا عندئذٍ أن نتعامل معها بالطريقة المناسبة، ان كل نوع وكل مستوى من المخاطر يقابله طرق للعلاج والتعامل مع تلك المخاطر. هناك أربع أساليب :

- تجنب المخاطر

- تقليل المخاطر

- نقل المخاطر إلى جهة أخرى .

- قبولها بكل أثارها وتبعاتها.

- تجنب المخاطر

يتم تجنب المخاطر إذا كان تفضيلات المستثمر تتجه إلى ذلك وهو ممن يفضل الأمان منها، ومن ذلك الإقبال عليها إذا كان للمستثمر "شهية" للخطر.

- تجنب البنوك مخاطر الائتمان بالامتناع عن منح القروض مرتفعة المخاطر.

- تجنب مخاطر أسعار الفائدة بعد الاستثمار في أوراق مالية طويلة الأجل.

- تقليل المخاطر

ومن طرق التعامل مع الخطر، تقليله وذلك بتخفيض حجم الاستثمارات التي تواجه خطراً بعينه لا يحب المستثمر تحمله مثل تقليل حجم استثماراته طويلة الأجل أو بعملة معينة، كما يمكن التعامل مع المخاطر بالاشتراك مع الآخرين في تحملها. وهذا هو أحد البواعث على استثمار الناس في صناديق الاستثمار لأنها تمكن من تفتيت المخاطر وإتاحة الفرصة للفرد ليشترك مع عدد كبير من أمثاله وهم المساهمون في الصندوق في تحمل المخاطر فيكون نصيب كل واحد منهم من المكروه إذا وقع قليلاً غير مؤثر.

تقوم البنوك بتقليل المخاطر من خلال الاتي :

- رصد سلوك القروض من أجل استبابة علامات التحذير لمشاكل التوقف عن الدفع مبكرا

- تقوم أيضا بتقليل مخاطر أسعار الفائدة باستخدام سياسة إدارة الأصول والخصوم والتي يجري تصميمها لذلك الغرض.

- نقل المخاطر

ويتم نقل المخاطر إلى آخرين (إذا كان المستثمر من النوع الأول وهناك مستثمر من النوع الثاني مستعد لتحمل المخاطرة) وذلك بالاحتماء منها بمقابل مالي. ويقع في الحالات التي يرغب المستثمر في تحمل أنواع المخاطر المألوفة عنده والتي يرى أن له فيها خبرة مفيدة ويريد الاحتماء من المخاطر الأخرى. فشركة التقسيط مستعدة في مجال نشاطها لتحمل المخاطر الائتمانية للمدينين لأن هذا صلب عملها الذي تتميز فيه على الآخرين بالخبرة، وهي لا تريد تعريض عملها مثلاً لمخاطر تغير أسعار الصرف فتحتمي من هذا الخطر بالتنازل من جزء من دخلها إلى جهة أخرى تتوافر على الخبرة في هذا المجال وتكون مستعدة لتحمله

مراجع

- "معلومات عن إدارة المخاطر على موقع jstor.org". jstor.org. مؤرشف من الأصل في 28 مايو 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "معلومات عن إدارة المخاطر على موقع psh.techlib.cz". psh.techlib.cz. مؤرشف من الأصل في 09 ديسمبر 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "معلومات عن إدارة المخاطر على موقع universalis.fr". universalis.fr. مؤرشف من الأصل في 30 مايو 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة)

- بوابة كوارث

- بوابة هندسة تطبيقية

- بوابة تقانة

- بوابة إدارة أعمال

- بوابة طب

- بوابة الاقتصاد