ضريبة تصاعدية

الضريبة التصاعدية هي الضريبة التي بلغ متوسط معدل الضريبة (الضرائب المدفوعة ÷ الدخل الشخصي) أكثر من المبلغ الخاضع للضريبة.[1][2][3][4] يشير المصطلح "تصاعدي" إلى الطريقة التي تتقدم بها معدل الضريبة من الأقل إلى الأعلى، مما يؤدي إلى أن يكون متوسط معدل الضريبة على دافع الضرائب أقل من معدل الضريبة الهامشي للشخص.[5][6] يمكن تطبيق المصطلح على الضرائب الفردية أو على النظام الضريبي ككل ؛ سنة، متعددة السنوات، أو طول العمر. يتم فرض ضرائب تصاعدية في محاولة للحد من معدل الضريبة للأشخاص ذوي القدرة المنخفضة على الدفع ، حيث تحول هذه الضرائب الحدوث بشكل متزايد إلى أولئك الذين لديهم قدرة أعلى على الدفع. عكس الضريبة التصاعدية هي ضريبة تنازلية، حيث ينخفض متوسط معدل الضريبة أو العبء مع زيادة قدرة الفرد على الدفع.[4]

يطبق المصطلح في كثير من الأحيان بالإشارة إلى ضرائب الدخل الشخصي، حيث يدفع الأشخاص ذوو الدخل المنخفض نسبة مئوية أقل من ذلك الدخل من الضريبة مقارنة بالأشخاص ذوي الدخل العالي. يمكن أن ينطبق أيضًا على تعديلات القاعدة الضريبية باستخدام الإعفاءات الضريبية أو الائتمانات الضريبية أو الضرائب الانتقائية التي تخلق تأثيرات توزيع تدريجية. على سبيل المثال، يمكن وصف ضريبة الثروة أو الممتلكات،[7] ضريبة المبيعات على السلع الكمالية ، أو الإعفاء من ضرائب المبيعات على الضروريات الأساسية، بأنها لها تأثيرات تصاعدية حيث إنها تزيد من العبء الضريبي على الأسر ذات الدخل المرتفع وتقلل من الضرائب المفروضة على الأسر ذات الدخل المنخفض.[8][9][10]

غالبًا ما يقترح فرض ضرائب تصاعدية كوسيلة لتخفيف العلل المجتمعية المرتبطة بعدم المساواة في الدخل المرتفع،[11] حيث يقلل الهيكل الضريبي من عدم المساواة، [12] لكن الاقتصاديين يختلفون حول الآثار الاقتصادية طويلة المدى للسياسة الضريبية.[13][14][15] تشير إحدى الدراسات إلى أن الضرائب التصاعدية يمكن أن ترتبط بشكل إيجابي بالسعادة والرفاهية الشخصية للدول ورضا المواطنين عن المنافع العامة ، مثل التعليم والنقل.[16]

التاريخ

الأمثلة المبكرة

في الأيام الأولى للجمهورية الرومانية، كانت الضرائب العامة تتألف من تقييمات على الثروة والممتلكات المملوكة. كان معدل الضريبة في ظل الظروف العادية 1 ٪ من قيمة العقار، ويمكن أن يرتفع في بعض الأحيان حتى يصل إلى 3 ٪ في حالات مثل الحرب. تم فرض هذه الضرائب على الأراضي والمنازل وغيرها من العقارات والعبيد والحيوانات والأغراض الشخصية والثروة النقدية. بحلول عام 167 قبل الميلاد، لم تعد روما بحاجة إلى فرض ضريبة على مواطنيها في شبه الجزيرة الإيطالية، بسبب ثرواتهم المكتسبة من المقاطعات التي تم فتحها. بعد التوسع الروماني الكبير في القرن الأول، فرض أغسطس سيزار ضريبة الثروة بحوالي 1٪ وضريبة استطلاع ثابتة على كل شخص بالغ، مما جعل النظام الضريبي أقل تقدمًا (حيث لم يعد الثروة الضريبية فقط).[17]

العصر الحديث

تم فرض أول ضريبة دخل حديثة في بريطانيا من قبل رئيس الوزراء وليام بيت الأصغر في ميزانيته في ديسمبر عام 1798، لدفع ثمن الأسلحة والمعدات اللازمة للحرب الثورية الفرنسية. بدأت ضريبة الدخل الجديدة (التصاعدية) الخاصة بـبيت بتحصيل 2 بنس قديم بالجنيه (1/120) على الدخول التي تتجاوز 60 جنيهًا إسترلينيًا وزادت بحد أقصى 2 شلن (10٪) على دخل يزيد عن 200 جنيه إسترليني. أعرب بيت عن أمله في أن ترفع ضريبة الدخل الجديدة 10 ملايين جنيه إسترليني، لكن إجمالي الإيرادات الفعلية لعام 1799 بلغ ما يزيد قليلاً عن 6 ملايين جنيه إسترليني.[18]

تم فرض ضريبة الدخل التدريجية لـبيت من عام 1799 إلى عام 1802، عندما تم إلغاؤها من قِبل هنري أدينغتون. تولى أدينغتون منصب رئيس الوزراء في عام 1801، بعد استقالة بيت بسبب التحرر الكاثوليكي. أعاد أدينغتون تطبيق ضريبة الدخل في عام 1803 عندما استؤنفت الأعمال العدائية، ولكن تم إلغاؤها مرة أخرى في عام 1816 ، بعد عام واحد من معركة واترلو .

أعاد السير روبرت بيل تطبيق ضريبة الدخل في المملكة المتحدة في قانون ضريبة الدخل لعام 1842 . عارض بيل، بصفته محافظًا ، ضريبة الدخل في الانتخابات العامة لعام 1841، لكن العجز المتزايد في الميزانية تطلب مصدرًا جديدًا للأموال. تم فرض ضريبة الدخل الجديدة، بناءً على نموذج أدينغتون على الدخول التي تتجاوز 150 جنيهًا إسترلينيًا. على الرغم من أن هذا الإجراء كان يهدف في البداية إلى أن يكون مؤقتًا، إلا أنه سرعان ما أصبح عنصرًا أساسيًا في نظام الضرائب البريطاني. تم تشكيل لجنة في عام 1851 تحت قيادة جوزيف هيوم للتحقيق في الأمر، لكنها فشلت في التوصل إلى توصية واضحة. على الرغم من الاعتراض الصاخب، احتفظ وليام جلادستون ، وزير الخزانة من عام 1852 ، بضريبة الدخل التصاعدية، ومددها لتغطية تكاليف حرب القرم . بحلول ستينيات القرن التاسع عشر، أصبحت الضريبة التصاعدية عنصرًا مقبولًا على مضض في النظام المالي الإنجليزي.[19]

في الولايات المتحدة، تم وضع أول ضريبة دخل تدريجية بموجب قانون الإيرادات لعام 1862 . تم التوقيع على القانون من قبل الرئيس أبراهام لنكولن، واستعيض عنه بقانون الإيرادات لعام 1861، والذي فرض ضريبة دخل ثابتة بنسبة 3 ٪ على الدخول التي تتجاوز 800 دولار. سمح التعديل السادس عشر لدستور الولايات المتحدة، الذي تم تبنيه في عام 1913، للكونجرس بفرض جميع ضرائب الدخل دون أي شرط للتوزيع. بحلول منتصف القرن العشرين، كانت معظم الدول قد طبقت شكلاً من أشكال ضريبة الدخل التصاعدية.[20]

قياس التقدمية

تم إنشاء مؤشرات مثل مؤشر الدعاوى،[7] معامل جيني ، مؤشر كاكواني، مؤشر ثيل، مؤشر أتكينسون، ومؤشر هوفر لقياس مدى تقدم الضرائب، وذلك باستخدام مقاييس مستمدة من توزيع الدخل وتوزيع الثروة .[21]

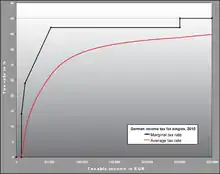

معدلات الضريبة الهامشية والفعالة

يمكن التعبير عن معدل الضريبة بطريقتين مختلفتين؛ المعدل الهامشي معبراً عنه بالسعر على كل وحدة إضافية من الدخل أو الإنفاق (أو آخر دولار تم إنفاقه) والمعدل الفعلي (المتوسط) معبراً عنه كضريبة إجمالية مدفوعة مقسومة على إجمالي الدخل أو الإنفاق. في معظم النظم الضريبية التصاعدية، سيرتفع كلا المعدلين مع ارتفاع المبلغ الخاضع للضريبة، على الرغم من أنه قد يكون هناك نطاقات حيث يكون المعدل الهامشي ثابتًا. عادة، يكون متوسط معدل الضريبة لدافعي الضرائب أقل من معدل الضريبة الهامشية. في نظام به ائتمانات ضريبية قابلة للاسترداد أو استحقاقات الرفاه التي تم اختبارها للدخل، من الممكن أن تنخفض المعدلات الحدية مع ارتفاع الدخل عند مستويات دخل أقل.

التضخم والضرائب بين قوسين

قوانين الضرائب قد لا تكون مفهرسة بدقة للتضخم . على سبيل المثال، قد تتجاهل بعض القوانين الضريبية التضخم تمامًا. في نظام الضرائب التصاعدي، سيؤدي الفشل في فهرسة الأقواس إلى التضخم في النهاية إلى زيادات ضريبية فعالة (إذا استمر التضخم)، لأن التضخم في الأجور سيزيد من دخل الفرد وينقل الأفراد إلى فئات ضريبية أعلى ذات نسب مئوية أعلى. تُعرف هذه الظاهرة باسم زحف القوس ويمكن أن تسبب جرًا ماليًا . [بحاجة لمصدر]

الآثار الاقتصادية

هناك جدل بين السياسيين والاقتصاديين حول دور السياسة الضريبية في تخفيف أو تفاقم عدم المساواة في الثروة[بحاجة لمصدر] والآثار على النمو الاقتصادي[بحاجة لمصدر] .

دخل المساواة

الضرائب التصاعدية لها تأثير مباشر على الحد من عدم المساواة في الدخل.[12] هذا مُعتبر بشكل خاص إذا تم استخدام الضرائب لتمويل الإنفاق الحكومي التصاعدي مثل مدفوعات التحويل وشبكات الأمان الاجتماعي.[11] ومع ذلك، قد يكون التأثير صامتًا إذا تسببت المعدلات الأعلى في زيادة التهرب الضريبي.[12][22] عندما يكون التفاوت في الدخل منخفضًا، سيكون إجمالي الطلب مرتفعًا نسبيًا، لأن المزيد من الأشخاص الذين يريدون السلع والخدمات الاستهلاكية العادية سيكونون قادرين على تحملها، في حين أن الأيدي العاملة لن تحتكرها نسبياً.[23][24] يمكن أن يكون لمستويات عالية من عدم المساواة في الدخل آثار سلبية على النمو الاقتصادي طويل الأجل، والعمالة، والصراع الطبقي.[25][26] غالبًا ما يقترح فرض ضرائب تصاعدية كوسيلة لتخفيف العلل المجتمعية المرتبطة بعدم المساواة في الدخول المرتفعة.[11] الفرق بين مؤشر جيني لتوزيع الدخل قبل الضرائب ومؤشر جيني بعد الضرائب هو مؤشر لآثار هذه الضريبة.[27]

كتب الاقتصاديان توماس بيكيتي وإيمانويل سيز أن انخفاض التقدمية في السياسة الضريبية الأمريكية في فترة ما بعد الحرب العالمية الثانية زاد من عدم المساواة في الدخل عن طريق تمكين الأثرياء من الوصول إلى رأس المال.[13]

حسب الخبير الاقتصادي روبرت هـ. فرانك، تُنفق التخفيضات الضريبية للأثرياء إلى حد كبير على السلع الموضعية مثل المنازل الكبيرة والسيارات الأكثر تكلفة. يقول فرانك إن هذه الأموال يمكن أن تدفع بدلاً من ذلك أشياء مثل تحسين التعليم العام وإجراء البحوث الطبية،[28] ويقترح فرض ضرائب تدريجية كأداة لمهاجمة العوامل الخارجية الموضعية.[29]

النمو الاقتصادي

قدم تقرير نشرته منظمة التعاون الاقتصادي والتنمية في عام 2008 بحثًا تجريبيًا أظهر وجود علاقة سلبية ضعيفة بين تقدم ضرائب الدخل الشخصي والنمو الاقتصادي.[14] في وصف البحث، صرح ويليام ماكبرايد، وهو كاتب في مؤسسة الضرائب المحافظة، أن تقدم ضرائب الدخل يمكن أن يقوض الاستثمار، والمجازفة، وريادة الأعمال، والإنتاجية لأن أصحاب الدخل المرتفع يميلون إلى القيام بالكثير من الادخار والاستثمار والمخاطر، والعمل، وارتفاع إنتاجية العمل.[30][31] وفقًا لصندوق النقد الدولي، يمكن لبعض الاقتصادات المتقدمة أن تزيد من التقدمية في فرض الضرائب لمعالجة عدم المساواة، دون إعاقة النمو، طالما أن التقدمية ليست مفرطة. يذكر الصندوق أيضًا أن متوسط معدل ضريبة الدخل الأعلى للدول الأعضاء في منظمة التعاون الاقتصادي والتنمية انخفض من 62 بالمائة في عام 1981 إلى 35 بالمائة في عام 2015، وبالإضافة إلى ذلك، فإن الأنظمة الضريبية أقل تقدمًا مما تشير إليه المعدلات القانونية، نظرًا لأن الأفراد الأثرياء لديهم إمكانية أكبر للوصول إلى إعفاء ضريبي.[32]

التحصيل العلمي

وصف الاقتصادي جاري بيكر التحصيل العلمي بأنه أصل الحراك الاقتصادي[33] معدلات الضريبة التصاعدية، مع رفع الضرائب على الدخل المرتفع، لها الهدف والأثر المقابل المتمثل في تخفيض العبء على الدخل المنخفض، وتحسين المساواة في الدخل. غالبًا ما يكون التحصيل العلمي مشروطًا بالتكلفة ودخل الأسرة ، مما يقلل من فرص حصولهم على التعليم للفقراء.[34][35] الزيادات في دخل الفقراء والمساواة الاقتصادية يقلل من عدم المساواة في التحصيل العلمي .[36][37] ويمكن أن تشمل السياسة الضريبية ميزات التقدمية التي تقدم حوافز ضريبية للتعليم، مثل الإعفاءات الضريبية و الإعفاءات الضريبية للمنح الدراسية.[38][39]

من الآثار الضارة المحتملة للجداول الضريبية التقدمية أنها قد تقلل من حوافز التحصيل العلمي.[15][35][40] من خلال تخفيض دخل ما بعد الضريبة للعاملين المتعلمين تعليماً عالياً، يمكن للضرائب التقدمية أن تقلل من حوافز المواطنين للحصول على التعليم، وبالتالي تخفيض المستوى العام لرأس المال البشري في الاقتصاد.[15][35][40] ومع ذلك، يمكن تخفيف هذا التأثير عن طريق إعانة تعليمية تمولها الضريبة التصاعدية.[41] من الناحية النظرية، يزداد الدعم العام للإنفاق الحكومي على التعليم العالي عندما تكون الضرائب تصاعدية، لا سيما عندما يكون توزيع الدخل غير متكافئ.[42]

عوامل نفسية

في عام 2011، وجد علماء النفس شيجيهيرو أوشي، وأولريش شماك، وإد دينير، بعد استخدام بيانات من 54 دولة، أن الضرائب التصاعدية كانت مرتبطة إيجابيا بالرفاه الشخصي، في حين أن معدلات الضرائب الإجمالية والإنفاق الحكومي لم تكن كذلك. وأضافوا؛ "لقد وجدنا أن العلاقة بين الضرائب الأكثر تقدماً والمستويات الأعلى من الرفاهية الذاتية تم بوساطة رضا المواطنين عن المنافع العامة، مثل التعليم والمواصلات العامة".[16]

المراجع

- American Heritage نسخة محفوظة 2009-02-09 على موقع واي باك مشين. (6). Increasing in rate as the taxable amount increases.

- Britannica Concise Encyclopedia: Tax levied at a rate that increases as the quantity subject to taxation increases. نسخة محفوظة 12 يناير 2009 على موقع واي باك مشين.

- Princeton University WordNet[وصلة مكسورة]: (n) progressive tax (any tax in which the rate increases as the amount subject to taxation increases) نسخة محفوظة 17 مايو 2020 على موقع واي باك مشين. [وصلة مكسورة]

- Sommerfeld, Ray M., Silvia A. Madeo, Kenneth E. Anderson, Betty R. Jackson (1992), Concepts of Taxation, Dryden Press: Fort Worth, TX

- Hyman, David M. (1990) Public Finance: A Contemporary Application of Theory to Policy, 3rd, Dryden Press: Chicago, IL

- James, Simon (1998) A Dictionary of Taxation, Edgar Elgar Publishing Limited: Northampton, MA

- Suits, Daniel B. (September 1977). "Measurement of Tax Progressivity". American Economic Review. 67 (4): 747–752. JSTOR 1813408. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Internal Revenue Service". مؤرشف من الأصل في 16 أغسطس 2007. اطلع عليه بتاريخ 27 مارس 2009. الوسيط

|CitationClass=تم تجاهله (مساعدة): The luxury tax is a progressive tax – it takes more from the wealthy than from the poor. - Luxury tax – Britannica Online Encyclopedia نسخة محفوظة 2012-07-07 at Archive.is: Excise levy on goods or services considered to be luxuries rather than necessities. Modern examples are taxes on jewelry and perfume. Luxury taxes may be levied with the intent of taxing the rich...

- Clothing Exemptions and Sales Tax Regressivity, By Jeffrey M. Schaefer, The American Economic Review, Vol. 59, No. 4, Part 1 (Sep., 1969), pp. 596–599 نسخة محفوظة 09 أكتوبر 2016 على موقع واي باك مشين.

- Pickett, Kate; Wilkinson, Richard (April 26, 2011). The Spirit Level: Why Greater Equality Makes Societies Stronger. Bloomsbury Press. ISBN 978-1608193417. الوسيط

|CitationClass=تم تجاهله (مساعدة); تحقق من التاريخ في:|year= / |date= mismatch(مساعدة) - Moyes, P. A note on minimally progressive taxation and absolute income inequality Social Choice and Welfare, Volume 5, Numbers 2-3 (1988), 227–234, DOI: 10.1007/BF00735763. Accessed: 19 May 2012. نسخة محفوظة 2020-05-27 على موقع واي باك مشين. [وصلة مكسورة]

- Piketty, Thomas, and Emmanuel Saez. "Income Inequality in the United States, 1913–1998". Tech. 1st ed. Vol. CXVIII. Quarterly Journal of Economics, 2003. نسخة محفوظة 29 نوفمبر 2013 على موقع واي باك مشين.

- Arnold, Jens (14 Oct 2008). "Do Tax Structures Affect Aggregate Economic Growth? Empirical Evidence From A Panel of OECD Countries". OECD. مؤرشف من الأصل في 16 أكتوبر 2013. اطلع عليه بتاريخ 02 يناير 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Becker, Gary S.; Murphy, Kevin M. (May 2007). "The Upside of Income Inequality". المعهد الأمريكي لأبحاث السياسة العامة. مؤرشف من الأصل في January 2, 2014. اطلع عليه بتاريخ Jan 8, 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Oishi, Shigehiro; Schimmack, Ulrich; Diener, Ed (2012). "Progressive Taxation and the Subjective Well-Being of Nations". Psychological Science. 23 (1): 86–92. doi:10.1177/0956797611420882. PMID 22157676. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Roman Taxes. Unrv.com. Retrieved on 2014-04-12. نسخة محفوظة 05 مايو 2019 على موقع واي باك مشين.

- "A tax to beat Napoleon". HM Revenue & Customs. مؤرشف من الأصل في 29 يوليو 2013. اطلع عليه بتاريخ 24 يناير 2007. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Steven A. Bank (2011). Anglo-American Corporate Taxation: Tracing the Common Roots of Divergent Approaches. Cambridge University Press. صفحات 28–29. ISBN 9781139502597. مؤرشف من الأصل في 19 ديسمبر 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - James, Kathryn (2011). "Exploring the Origins and Global Rise of VAT". Journal of Economics. 35 (4): 15–22. SSRN = 2291281 2291281. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Philip B. Coulter: Measuring Inequality, 1989, (ردمك 0-8133-7726-9) (This book describes about 50 different inequality measures.)

- Duncan, Denvil, Klara Sabirianova Peter (October 2012). "Unequal Inequalities: Do Progressive Taxes Reduce Income Inequality?" (PDF). Institute for the Study of Labor. مؤرشف من الأصل (PDF) في 11 أبريل 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - The Economics of Welfare] آرثر سيسيل بيغو

- Andrew Berg and Jonathan D. Ostry, 2011, "Inequality and Unsustainable Growth: Two Sides of the Same Coin?" IMF Staff Discussion Note SDN/11/08, صندوق النقد الدولي نسخة محفوظة 21 مايو 2019 على موقع واي باك مشين.

- Alesina, Alberto; Dani Rodrick (May 1994). "Distributive Politics and Economic Growth" (PDF). Quarterly Journal of Economics. 109 (2): 465–90. doi:10.2307/2118470. JSTOR 2118470. مؤرشف من الأصل (PDF) في 4 أغسطس 2016. اطلع عليه بتاريخ 17 أكتوبر 2013. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Castells-Quintana, David; Vicente Royuela (2012). "Unemployment and long-run economic growth: The role of income inequality and urbanisation" (PDF). Investigaciones Regionales. 12 (24): 153–173. مؤرشف من الأصل (PDF) في 11 أبريل 2019. اطلع عليه بتاريخ 17 أكتوبر 2013. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Shlomo Yitzhaki (1998). "More than a Dozen Alternative Ways of Spelling Gini" (PDF). Economic Inequality. 8: 13–30. مؤرشف من الأصل (PDF) في 11 أبريل 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Frank, Robert H. "Positional Externalities Cause Large and Preventable Welfare Losses" (PDF). American Economic Association. مؤرشف من الأصل (PDF) في July 7, 2015. اطلع عليه بتاريخ 17 مارس 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Frank, Robert H. (June 2003). "Are Positional Externalities Different from Other Externalities?" (PDF). Brookings Institution. مؤرشف من الأصل (PDF) في 21 ديسمبر 2012. اطلع عليه بتاريخ 17 مارس 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - McBride, William (December 18, 2012). "What Is the Evidence on Taxes and Growth?". Tax Foundation. مؤرشف من الأصل في 19 نوفمبر 2016. اطلع عليه بتاريخ January 2, 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - McBride, William (February 20, 2013). "Comments on Who Pays? A Distributional Analysis of the Tax Systems in All 50 States". Tax Foundation. مؤرشف من الأصل في 7 أكتوبر 2016. اطلع عليه بتاريخ January 2, 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Fiscal policy can make the difference". International Monetary Fund IMF. October 11, 2017. مؤرشف من الأصل في 2 يوليو 2019. اطلع عليه بتاريخ 12 أكتوبر 2017. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Becker, Gary S. (October 15, 2013). "Becker Explores the Roots of Upward Mobility". The University of Chicago. مؤرشف من الأصل في 2 فبراير 2016. اطلع عليه بتاريخ 24 يناير 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Campbell, Mary; Haveman, R.; Sandefur, G.; Wolfe, B. (2005). "11 Economic inequality and educational attainment across a generation". Focus. 23 (3): 11–15.

we found that family income and wealth have positive and statistically significant links to attainment: children who grow up in families with higher income and greater wealth receive more schooling.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Mueller, Richard (May 2008). Access and Persistence of Students from Low ‐ Income Backgrounds in Canadian Post ‐ Secondary Education: A Review of the Literature. Educational Policy Institute. SSRN = 2256110 2256110.

students from low income backgrounds are more sensitive to changes in tuition and aid packages than their colleagues from higher income families, as are students attending community colleges compared to universities.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Campbell, Mary; Haveman, R.; Sandefur, G.; Wolfe, B. (2005). "11 Economic inequality and educational attainment across a generation" (PDF). Focus. 23 (3): 11–15. مؤرشف من الأصل (PDF) في 11 أبريل 2019.

[Implications of increased economic inequality:] Average achievement goes up slightly, but so does the variability of achievement. Average years of schooling increase by less than 1 percent. Inequality, in contrast, increases substantially, by over 8 percent when all four measures of inequality are considered together. Moreover, a higher proportion of students do not complete high school or 11th grade.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Checchi, Daniele (May 2001). "Education, Inequality and Income Inequality". Suntory and Toyota International Centres for Economics and Related Disciplines, LSE. 52. مؤرشف من الأصل في 16 نوفمبر 2018.

income inequality effectively reduces school enrollment, mainly at secondary level.

الوسيط|CitationClass=تم تجاهله (مساعدة) - "Growth in Means-Tested Programs and Tax Credits for Low-Income Households". Congressional Budget Office. February 11, 2013. مؤرشف من الأصل في 3 سبتمبر 2019. اطلع عليه بتاريخ 28 يناير 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Rachel Johnson, James Nunns, Jeffrey Rohaly, Eric Toder, Roberton Williams (July 2011). "Why Some Tax Units Pay No Income Tax" (PDF). Tax Policy Center. مؤرشف من الأصل في 15 مارس 2016. اطلع عليه بتاريخ 28 يناير 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة)صيانة CS1: أسماء متعددة: قائمة المؤلفون (link) - Heckman, J., L. Lochner and C. Tabner, Tax Policy and Human Capital Formation, American Economic Review, 88, 293–297. Accessed: 31 July 2012. نسخة محفوظة 21 أكتوبر 2016 على موقع واي باك مشين.

- Krueger, Dirk; Ludwig, Alexander (May 2013). "Optimal Progressive Labor Income Taxation and Education Subsidies When Education Decisions and Intergenerational Transfers Are Endogenous". American Economic Review. 103 (3): 496–501. doi:10.1257/aer.103.3.496. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Ansell, Ben (2010). From the Ballot to the Blackboard: The Redistributive Political Economy of Education. Cambridge University Press. صفحة 175.

Under conditions of high income inequality and tax progressivity, there will be even greater support for higher education spending even if most people do not receive it

الوسيط|CitationClass=تم تجاهله (مساعدة)