الفقاعة الإسكانية في الولايات المتحدة

الفقاعة الإسكانية في الولايات المتحدة هي عبارة عن فقاعة عقارية تؤثر على أكثر من نصف مساحة الولايات المتحدة، إذ بلغت أسعار المساكن ذروتها في أوائل عام 2006 لتبدأ بعدها بالانخفاض بحلول عامي 2006 و2007 وتصل لمستويات جديدة من الانخفاض في عام 2012.[2] أعلن مؤشر كايس شيلر لأسعار المنازل عن أكبر انخفاض في الأسعار حصل في تاريخه في 30 ديسمبر من عام 2008،[3] وبالتالي شكلت أزمة الائتمان الناتجة عن انفجار فقاعة الإسكان سببًا رئيسًا من أسباب الركود الذي شهدته الولايات المتحدة خلال الفترة بين عامي 2007 و2009.[4]

| جزء من سلسلة مقالات |

| الركود العظيم |

|---|

|

الأبعاد الرئيسية

|

|

الأسباب

|

|

اجتماعات القمة

|

|

الاستجابة الحكومية والسياسات المقترحة

|

|

فشل الشركات

|

أدى التزايد في معدلات حبس الرهان بين مالكي المنازل في أمريكا بين عامي 2006 و2007 إلى حدوث أزمة في أغسطس من عام 2008 نتيجة الرهن العقاري الثانوي وورقة إي البديلة والتزام الدين المكفول والرهن العقاري والدخل الثابت والمحفظة الوقائية وأسواق البنوك الأجنبية.[5] وصف وزير الخزانة الأمريكي في شهر أكتوبر من عام 2007 فقاعة الإسكان التي انفجرت بأنها «أعظم خطر يهدد اقتصادنا».[6]

لا يؤثر أي انهيار لفقاعة الإسكان بشكل مباشر على تقييمات المنازل فحسب، بل يشمل التأثير أيضًا كل من أسواق الرهن العقاري وبناة المنازل والعقارات ومنافذ بيع الإمدادات المنزلية بالتجزئة وصناديق التغطية الاحتياطية في وول ستريت التي يحتفظ بها كبار المستثمرين في المؤسسات والبنوك الأجنبية، مما يؤدي إلى زيادة خطر الركود في مختلف أنحاء البلاد.[7][8][9][10] تسببت المخاوف من تأثير انهيار أسواق الإسكان والائتمان على الاقتصاد الأمريكي الأكبر في إعلان كل من الرئيس الأمريكي جورج دبليو بوش ورئيس مجلس المحافظين للنظام الاحتياطي الفدرالي بن برنانكي، عن عملية إنقاذ محدودة لسوق الإسكان الأمريكي لمالكي المنازل الذين لم يتمكنوا من سداد ديون رهونهم العقارية.[11]

خصصت الحكومة الأمريكية في عام 2008 وحده أكثر من 900 مليار دولار للقروض الخاصة وعمليات الإنقاذ المتعلقة بفقاعة الإسكان في الولايات المتحدة، وقُسم هذا المبلغ بين القطاعين العام والخاص، وحصلت الرابطة الوطنية للرهن العقاري (فاني ماي) والشركة الفيدرالية لقروض الرهن العقاري (فريدي ماي) اللتان تعتبران من المؤسسات التي ترعاها الحكومة إلى جانب الإدارة الفيدرالية للإسكان، على حصة كبيرة من الدعم الحكومي بسبب حصتهم السوقية الكبيرة، على الرغم من أن رهنها العقاري كان أقل تحفظًا وذا أداء أفضل من أداء القطاع الخاص في الحقيقة.[12]

لمحة مختصرة

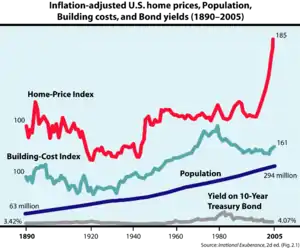

ساهمت أسعار الأراضي في زيادة الأسعار أكثر مما ساهمت به الأبنية، ويمكن استنتاج قيمة تقديرية لأرض أحد المنازل عن طريق طرح القيمة البديلة للبناء والمعدلة حسب الاستهلاك من سعر المنزل. حسب ديفيس وبالومبو قيمة الأراضي لنحو 46 منطقة كبرى في الولايات المتحدة باستخدام المنهجية السابقة، والتي يمكن العثور عليها ضمن الموقع الإلكتروني لمعهد لينكولن لسياسة الأراضي.[13]

قد تنشأ فقاعات الإسكان في الأسواق المحلية أو العالمية، والتي تميزت في مراحلها المتأخرة بالزيادات السريعة في تقييم الممتلكات العقارية حتى وصولها إلى مستويات غير مستدامة بالنسبة إلى مستويات الدخل ونسب السعر إلى الإيجار وغيرها من المؤشرات الاقتصادية للقدرة على تحمل التكاليف. كما قد يعقب ذلك انخفاض في أسعار المساكن يؤدي إلى أن يجد العديد من المالكين أنفسهم في وضع الرصيد السلبي، أي عندما يكون دين الرهن العقاري أعلى من قيمة العقار نفسه. يوجد العديد من الأسباب المعقدة والكامنة وراء فقاعة الإسكان والتي تشمل السياسة الضريبية (إعفاء الإسكان من مكاسب رأس المال)، وانخفاض أسعار الفائدة عبر التاريخ ومعايير الإقراض الضريبي وفشل الهيئات التنظيمية في التدخل وحمى المضاربة،[5][7][14][15][16][17] وقد ترتبط هذه الفقاعة بسوق البورصة أو بفقاعة الإنترنت التي حدثت في التسعينيات.[1][18][19][20][21] تزامنت هذه الفقاعة بشكل تقريبي مع فقاعات العقارات في كل من المملكة المتحدة وهونغ كونغ وإسبانيا[22] وبولندا والمجر وكوريا الجنوبية.[23][24]

لا يمكن قياس الفقاعات بشكل نهائي إلا بعد فوات الأوان وبعد عملية تصحيح السوق[25] التي بدأت بين عامي 2005 و2006 لسوق الإسكان في الولايات المتحدة،[26][27][28][29][30] [31] على الرغم من أن هذه الفقاعات قد تكون قابلة للتحديد أثناء حدوثها. قال رئيس مجلس الاحتياطي الفيدرالي الأمريكي السابق آلان غرينسبان «لقد كان لدينا فقاعة في الإسكان»،[32][33] كما أضاف عقب أزمة الرهن العقاري والقروض العقارية في عام 2007 «لم أفهمها حقًا حتى وقت متأخر من عام 2005 وعام 2006». خفض آلان غرينسبان في عام 2001 أسعار الفائدة إلى مستوى منخفض بلغ 1%، من أجل دفع عجلة الاقتصاد بعد فقاعة الإنترنت، وبدأ المصرفيون وشركات أخرى في وول ستريت في ذلك الوقت باقتراض الأموال بسبب عدم تكلفتها الكبيرة.[34]

نجمت أزمة الرهن العقاري والائتمان عن عدم قدرة عدد كبير من أصحاب المنازل على دفع رهوناتهم العقارية مع عودة قروض الرهن العقاري ذات الأسعار التمهيدية المنخفضة إلى أسعار الفائدة العادية. قال ريتشارد سيرون، الرئيس التنفيذي لفريدي ماك «كان لدينا فقاعة»،[35] واتفق مع التحذير الذي قدمه روبرت شيلر، وهو اقتصادي من جامعة ييل بأن أسعار المنازل مبالغ في تقديرها وأن التصحيح قد يدوم لسنوات مع فقدان تريليونات الدولارات من قيمة المنزل.[35] حذر غرينسبان من أن «الانخفاضات الكبيرة المكونة من رقمين» في قيم المنازل هي «أكبر مما يتوقعه معظم الناس».[33]

ظهرت مجموعة من المشاكل لمالكي المنازل ذوي الائتمان الجيد في منتصف عام 2007، مما تسبب في إنشاء أكبر جهة مقرضة في الولايات المتحدة وهي كونتري وايد المالية، للتحذير من أن الانتعاش في قطاع الإسكان لم يكن من المتوقع أن يحدث حتى عام 2009، إذ أن أسعار المساكن في تلك الفترة كانت في انخفاض، «تقريبًا بشكل لم يحدث من قبل، باستثناء حدوث الكساد العظيم».[8] شكل تأثير ازدهار تقييمات المنازل على الاقتصاد الأمريكي عاملًا مهمًا في هذا الانتعاش منذ حدوث الركود العالمي بين عامي 2001 و2002، لأن أحد المكونات الضخمة للإنفاق الاستهلاكي كان يتغذى على ازدهار عملية إعادة التمويل ذات الصلة، والتي سمحت للناس بتقليص أقساط رهوناتهم العقارية الشهرية وخفض أسعار الفائدة وسحب أسهم رأس المال من منازلهم التي ازدادت قيمتها.[7]

التحديد

يصعب التعرف على الفقاعة الاقتصادية باستثناء حالات انحياز الإدراك المتأخر، ولكن على الرغم من ذلك فقد دفعت العديد من العوامل الاقتصادية والثقافية كثيرًا من خبراء الاقتصاد (خصوصًا في أواخر عام 2004 وأوائل عام 2005)، إلى الجدال حول حدوث فقاعة الإسكان في الولايات المتحدة.[1][25][36][37][38][39][40][41] تمكن دين بيكر من تحديد الفقاعة في أغسطس من عام 2002، وحذر من طبيعتها وتعمقها مرات عديدة ومن الأسباب السياسية وراء تجاهلها،[42][43] وكان روبرت بريتشر قد كتب عنها بشكل موسع، كما فعل ذلك البروفسور شيلر في منشوره الأصلي بعنوان عن الوفرة الطائشة في عام 2000.

تنبأ عدد من المحللين السياسيين والاقتصاديين بانفجار فقاعة الإسكان أمثال جيفري روبرت هان وذلك في افتتاحية 3 مارس من عام 2003، إذ كتب هان قائلًا:[44]

.

انظر أيضًا

مراجع

- Shiller, Robert (2005). Irrational Exuberance (الطبعة الثانية). Princeton University Press. ISBN 978-0-691-12335-6. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "S&P CoreLogic Case-Shiller Home Price Indices - S&P Dow Jones Indices". www.standardandpoors.com. مؤرشف من الأصل في 22 مايو 2013. اطلع عليه بتاريخ October 5, 2017. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Mantell, Ruth. "Home prices off record 18% in past year, Case-Schiller says". www.marketwatch.com. مؤرشف من الأصل في 9 يناير 2020. اطلع عليه بتاريخ 29 أبريل 2009. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Holt, Jeff. "A Summary of the Primary Causes of the Housing Bubble and the Resulting Credit Crisis: A Non-Technical Paper" (PDF). 2009, 8, 1, 120-129. The Journal of Business Inquiry. مؤرشف من الأصل (PDF) في أكتوبر 17, 2014. اطلع عليه بتاريخ فبراير 15, 2013. الوسيط

|CitationClass=تم تجاهله (مساعدة); غير مسموح بالترميز المائل أو الغامق في:|ناشر=(مساعدة) - "In Washington, big business and big money are writing the rules on trade ...". Bill Moyers Journal. 2007-06-29. Public Broadcasting Service. مؤرشف من الأصل في 8 أبريل 2020. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Housing woes take bigger toll on economy than expected: Paulson". Agence France-Presse. October 17, 2007. مؤرشف من الأصل في 18 سبتمبر 2010. اطلع عليه بتاريخ أغسطس 2020. الوسيط

|CitationClass=تم تجاهله (مساعدة); تحقق من التاريخ في:|تاريخ الوصول=(مساعدة) - Laperriere, Andrew (April 10, 2006). "Housing Bubble Trouble: Have we been living beyond our means?". The Weekly Standard. مؤرشف من الأصل في 16 سبتمبر 2015. اطلع عليه بتاريخ أكتوبر 2020. الوسيط

|CitationClass=تم تجاهله (مساعدة); تحقق من التاريخ في:|تاريخ الوصول=(مساعدة) - Bajaj, Vikas (July 25, 2007). "Lender Sees Mortgage Woes for 'Good' Risks". The New York Times. مؤرشف من الأصل في 9 يونيو 2019. اطلع عليه بتاريخ 26 مايو 2010. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Roubini, Nouriel (August 23, 2006). "Recession will be nasty and deep, economist says". MarketWatch. مؤرشف من الأصل في 7 مارس 2009.

This is the biggest housing slump in the last four or five decades: every housing indicator is in free fall, including now housing prices.

الوسيط|CitationClass=تم تجاهله (مساعدة) - "When mainstream analysts compare CDOs to 'subslime', 'toxic waste' and 'six-inch hooker heels' ..." RGE Monitor. June 27, 2007. مؤرشف من الأصل في 29 يونيو 2007. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Solomon, Deborah (August 31, 2007). "Bush Moves to Aid Homeowners". The Wall Street Journal. مؤرشف من الأصل في 10 يناير 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Reuters. (2008). FACTBOX – U.S. government bailout tally tops 504 billion pounds. نسخة محفوظة 19 أغسطس 2010 على موقع واي باك مشين.

- Wisconsin School of Business & The Lincoln Institute of Land Policy (2015). "Land Prices for 46 Metro Areas". Updated Quarterly. مؤرشف من الأصل في 8 أغسطس 2016. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Tax Break May Have Helped Cause Housing Bubble, The New York Times, December 18, 2008 نسخة محفوظة 25 نوفمبر 2018 على موقع واي باك مشين.

- Evans-Pritchard, Ambrose (March 23, 2006). "No mercy now, no bail-out later". The Daily Telegraph. London. مؤرشف من الأصل في 14 مايو 2008. اطلع عليه بتاريخ 26 مايو 2010.

[T]he American housing boom is now the mother of all bubbles—in sheer volume, if not in degrees of speculative madness.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Levenson, Eugenia (March 15, 2006). "Lowering the Boom? Speculators Gone Mild". Fortune. مؤرشف من الأصل في 31 مارس 2019.

America was awash in a stark, raving frenzy that looked every bit as crazy as dot-com stocks.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Poirier, John (March 19, 2007). "Top five US subprime lenders asked to testify-Dodd". Reuters. مؤرشف من الأصل في 6 مارس 2009. اطلع عليه بتاريخ 17 مارس 2008. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Intended federal funds rate, Change and level, 1990 to present". مؤرشف من الأصل في 20 سبتمبر 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Shiller, Robert (June 20, 2005). "The Bubble's New Home". Barron's Magazine. مؤرشف من الأصل في 24 ديسمبر 2013.

The home-price bubble feels like the stock-market mania in the fall of 1999, just before the stock bubble burst in early 2000, with all the hype, herd investing and absolute confidence in the inevitability of continuing price appreciation. My blood ran slightly cold at a cocktail party the other night when a recent Yale Medical School graduate told me that she was buying a condo to live in Boston during her year-long internship, so that she could flip it for a profit next year. Tulipmania reigns.

الوسيط|CitationClass=تم تجاهله (مساعدة) Plot of inflation-adjusted home price appreciation in several U.S. cities, 1990–2005: - "Is A Housing Bubble About To Burst?". BusinessWeek. July 19, 2004. مؤرشف من الأصل في March 4, 2008. اطلع عليه بتاريخ 17 مارس 2008. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Shiller, Robert (June 20, 2005). "The Bubble's New Home". Barron's Magazine. مؤرشف من الأصل في 24 ديسمبر 2013.

Once stocks fell, real estate became the primary outlet for the speculative frenzy that the stock market had unleashed. Where else could plungers apply their newly acquired trading talents? The materialistic display of the big house also has become a salve to bruised egos of disappointed stock investors. These days, the only thing that comes close to real estate as a national obsession is poker.

الوسيط|CitationClass=تم تجاهله (مساعدة) - "DETECCIÓN DE BURBUJAS INMOBILIARIAS: EL CASO ESPAÑOL". www.eumed.net. مؤرشف من الأصل في 2 مايو 2019. اطلع عليه بتاريخ October 5, 2017. الوسيط

|CitationClass=تم تجاهله (مساعدة) - G.R. Putland (June 1, 2009). "From the subprime to the terrigenous: Recession begins at home". Land Values Research Group. مؤرشف من الأصل في 12 يونيو 2009. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "The end of Poland's house price boom". Global Property Guide. August 25, 2008. مؤرشف من الأصل في 11 يونيو 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - A prediction of a correction in the housing market, possibly after the "fall" of 2005, is implied by The Economist magazine's cover story for the article "After the fall", which illustrates a brick falling, with the label "House Prices". "After the fall". The Economist. June 16, 2005. مؤرشف من الأصل في 13 يوليو 2009. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "The No-Money-Down Disaster". Barron's Magazine. August 21, 2006. مؤرشف من الأصل في 8 نوفمبر 2013. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Tully, Shawn (May 5, 2006). "Welcome to the Dead Zone". Fortune. مؤرشف من الأصل في 13 يوليو 2019. اطلع عليه بتاريخ 17 مارس 2008. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Adjustable-rate loans come home to roost: Some squeezed as interest rises, home values sag". Seek Estate. June 2, 2014. مؤرشف من الأصل في June 2, 2014. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Over 14,000 Phoenix For-Sale Homes Vacant". The Housing Bubble Blog. March 10, 2006. مؤرشف من الأصل في 5 نوفمبر 2018. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Lereah, David (August 24, 2005). "Existing home sales drop 4.1% in July, median prices drop in most regions". USA Today. مؤرشف من الأصل في 24 مايو 2011. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Nancy Trejos (April 24, 2007). "Existing-Home Sales Fall Steeply". The Washington Post. مؤرشف من الأصل في 20 ديسمبر 2016. اطلع عليه بتاريخ 17 مارس 2008. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Alan Greenspan Interview with Jim Lehrer". The NewsHour with Jim Lehrer. September 18, 2007. مؤرشف من الأصل في 6 فبراير 2017. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Greenspan alert on US house prices". Financial Times. September 17, 2007. مؤرشف من الأصل في 23 أبريل 2016. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Felsenthal, Mark (September 14, 2007). "Greenspan says didn't see subprime storm brewing". Reuters. مؤرشف من الأصل في 23 ديسمبر 2008. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Subprime shockwaves". Bloomberg. July 19, 2007. مؤرشف من الأصل في 21 نوفمبر 2015. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Hudson, Michael (May 2006). "The New Road to Serfdom". Harper's Magazine. 312 (1872). صفحات 39–46. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Leamer, Ed (August 23, 2006). "Is economy headed to a soft landing?". USA Today. مؤرشف من الأصل في 24 مايو 2011.

This soft-landing scenario is a fantasy ... Anything housing-related is going to feel like a recession, almost like a depression.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Hamilton, Jim (August 25, 2006). "New home sales continue to fall". Econbrowser. مؤرشف من الأصل في September 1, 2006. اطلع عليه بتاريخ أكتوبر 2020.

No question about it, the housing downturn is here now, and it's big.

الوسيط|CitationClass=تم تجاهله (مساعدة); تحقق من التاريخ في:|تاريخ الوصول=(مساعدة) - Shiller, Robert (August 20, 2006). "Bloomberg Interview of Robert Shiller". Bloomberg L.P. مؤرشف من الأصل في 20 مارس 2009. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Roubini, Nouriel (August 26, 2006). "Eight Market Spins About Housing by Perma-Bull Spin-Doctors ... And the Reality of the Coming Ugliest Housing Bust Ever ..." RGE Monitor. مؤرشف من الأصل في September 3, 2006.

A lot of spin is being furiously spinned [ك] around–often from folks close to real estate interests–to minimize the importance of this housing bust, it is worth to point out a number of flawed arguments and misperception that are being peddled around. You will hear many of these arguments over and over again in the financial pages of the media, in sell-side research reports and in innumerous [ك] TV programs. So, be prepared to understand this misinformation, myths and spins.

الوسيط|CitationClass=تم تجاهله (مساعدة) - Smalkin, Frederic N.C. (May 9, 2005). "Risky Lending Trends could Bust Mortgage Boom". The Baltimore Sun. مؤرشف من الأصل في 7 نوفمبر 2012. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Baker, Dean (August 2002). "The Run-Up in Home Prices: Is it Real or Is it Another Bubble?". Center for Economic and Policy Research. مؤرشف من الأصل في 24 أبريل 2015. اطلع عليه بتاريخ 12 يونيو 2011. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Baker, Dean (August 9, 2004). "Bush's House of Card". The Nation. مؤرشف من الأصل في 25 مارس 2010. اطلع عليه بتاريخ أكتوبر 2020. الوسيط

|CitationClass=تم تجاهله (مساعدة); تحقق من التاريخ في:|تاريخ الوصول=(مساعدة) - Jeffrey Robert, Why are my investments diving…and what can I do about it? نسخة محفوظة April 21, 2011, على موقع واي باك مشين..

- بوابة الاقتصاد

- بوابة الولايات المتحدة

- بوابة عقد 2000