تداول يومي

التداول اليومي هو المضاربة في سندات الضمان، وتحديدًا بيع وشراء الأدوات المالية خلال يوم التداول. تُغلق جميع الصفقات قبل إغلاق السوق في يوم التداول. وبالتالي يعد التجار الذين يتاجرون بهذه الصفقات بدافع الربح مضاربين. تتناقض طرق التداول السريع مع التداولات طويلة الأجل التي تقوم عليها إستراتيجيات الشراء والاحتفاظ واستثمار القيمة. يخرج تجار اليوم الواحد من الصفقات قبل إغلاق السوق لتجنب المخاطر التي لا يمكن السيطرة عليها والفجوات السلبية في الأسعار بين الإغلاق في يوم محدد وسعر اليوم التالي عند الافتتاح.

يستخدم تجار اليوم الواحد عمومًا نسبة هامشية للرفع المالي. في الولايات المتحدة، يسمح التوجيه تي بنسبة بدئية للرفع المالي تبلغ 2:1 كحد أقصى، ولكن يسمح العديد من السماسرة بنسبة للرفع المالي تبلغ 4:1 طالما تُخفض هذه النسبة إلى 2:1 أو أقل بنهاية يوم التداول. في الولايات المتحدة، يُطلق على الأشخاص الذين يعقدون أكثر من أربع صفقات في التداول اليومي كل أسبوع اسم تجار اليوم الواحد النمطيون، ويُطلب منهم الحفاظ على أسهم بقيمة 25,000 دولار ضمن حساباتهم.[1] نظرًا لأن الفائدة الهامشية لا تُجنى إلا على أرصدة الليلة الماضية، قد لا يدفع التاجر أي رسوم للفائدة الهامشية، على الرغم من بقاء خطر طلب تغطية الهامش. تعتمد معدلات الفائدة الهامشية عادةً على سعر الفائدة على القرض الذي يطلبه السمسار.

تشمل الأدوات المالية المتداولة بشكل شائع الأسهم، والعقود، والعملات، وعقود الفرق، ومجموعة من العقود الآجلة مثل العقود الآجلة لمؤشر الأسهم، والعقود الآجلة لسعر الفائدة، والعقود الآجلة للعملات والسلع.

كان التداول اليومي نشاطًا حصريًا للشركات المالية والمضاربين المحترفين. العديد من تجار اليوم الواحد هم من موظفي البنوك أو شركات الاستثمار الذين يعملون كمتخصصين في إدارة أسهم رأس المال وصناديق التمويل. اكتسب التداول اليومي شعبيته بعد إلغاء قيود العمولة في الولايات المتحدة في عام 1975، وظهور منصات التداول الإلكترونية في التسعينيات، ومع تقلب أسعار الأسهم خلال فقاعة الإنترنت.[2]

يستخدم بعض تجار اليوم الواحد تقنية تُعرف باسم المضاربة في البورصة، يحتفظ فيها التاجر بالصفقة لبضع دقائق أو ثوانٍ، لا أكثر.

الربح والمخاطر

نظرًا لطبيعة الرفع المالي والعائدات السريعة الممكنة، يمكن أن تتراوح نتائج التداول اليومي بين مربحة للغاية وغير مربحة على الإطلاق، ويمكن للتجار المخاطرين أن يجنوا إما نسبة عائدات ضخمة أو أن يُلحقوا بخسائر ضخمة.[3]

نظرًا للأرباح (أو الخسائر) العالية التي يتيحها التداول اليومي، يصف مستثمرون آخرون هؤلاء التجار بأنهم «لصوص» أو «مقامرون». التداول اليومي محفوف بالمخاطر، خاصةً إذا تضمن أيًا مما يلي:

- تداول لعبة/نظام خاسر بدلاً من لعبة يمكن الفوز بها على الأقل،

- عدم كفاية رأس المال المخاطر مع الضغط الزائد المرافق للحاجة إلى «البقاء»،

- إدارة الأموال غير الكفؤة (أي تنفيذ الصفقات التجارية بشكل سيء).[4][5]

يضاعف الاستخدام الشائع للشراء على الهامش (باستخدام الأموال المقترضة) المكاسب والخسائر، بحيث يمكن أن تحدث خسائر أو مكاسب كبيرة خلال فترة زمنية قصيرة للغاية. بالإضافة إلى ذلك، يسمح السماسرة عادةً بهامش أكبر لتجار اليوم الواحد. مثلًا في الولايات المتحدة، على الرغم من أن الهامش المبدئي المطلوب للاحتفاظ بصفقات الأسهم بين عشية وضحاها هو 50% من قيمة السهم بسبب التوجيه تي، يسمح العديد من السماسرة لتجار اليوم الواحد باستخدام مستويات منخفضة تصل إلى 25% ضمن حساباتهم لعمليات الشراء خلال اليوم. هذا يعني أنه يمكن لتاجر اليوم الواحد الذي لديه الحد الأدنى القانوني البالغ 25,000 دولار في حسابه شراء أسهم بقيمة 100,000 دولار (أربع أضعاف الرفع مالي) خلال اليوم، ما دام يترك نصف تلك الصفقات قبل إغلاق السوق. نظرًا لارتفاع مخاطر استخدام الهامش، وممارسات التداول اليومي الأخرى، غالبًا ما يتعين على تاجر اليوم الواحد الخروج من الصفقة الخاسرة بسرعة كبيرة، لتجنب حدوث خسارة غير مقبولة أو حتى خسارة كارثية أكبر بكثير من الاستثمار الأصلي، أو حتى أكبر من الأصول الإجمالية.

التاريخ

التسوية المالية

كانت فترات التسوية المالية أطول بكثير: مثلًا، قبل أوائل التسعينات في سوق لندن للأوراق المالية، كان من الممكن دفع قيمة الأسهم خلال مدة تصل إلى 10 أيام عمل بعد شرائها، ما يسمح للتجار بشراء (أو بيع) الأسهم في بداية فترة التسوية لبيعها (أو شرائها) قبل نهاية الفترة أملاً بارتفاع سعرها. انتشر هذا النشاط في التداول اليومي في العصر الحديث، عندما كانت فترة التسوية أطول. ولكن اليوم، وللحد من مخاطر السوق، لا تتجاوز فترة التسوية يومي عمل. يخفض تقليل فترة التسوية من احتمال التخلف عن السداد، ولكنه كان مستحيلًا قبل ظهور نظام تحويل الأموال الإلكتروني.

فقاعة الإنترنت (1997-2000)

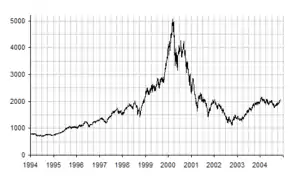

تزامنت قدرة الأفراد على ممارسة التداول اليومي مع ما يسمى سوق الثور التقني من عام 1997 إلى أوائل عام 2000، وعُرفت باسم فقاعة الإنترنت (فقاعة الدوت-كوم). من عام 1997 إلى عام 2000، ارتفع مؤشر ناسداك من 1200 إلى 5000. حقق العديد من المستثمرين الساذجين الذين يتمتعون بخبرة ضئيلة في السوق أرباحًا هائلة بشراء هذه الأسهم في الصباح وبيعها في فترة ما بعد الظهيرة بنسب هامشية بلغت 400%.

في مارس عام 2000، بدأت هذه الفقاعة تنفجر، وبدأ عدد كبير من تجار اليوم الواحد الأقل خبرة بخسارة أموالهم بنفس السرعة التي ربحوها بها أو أسرع، خلال موجة الشراء الهائلة. انخفض مؤشر ناسداك بشدة من 5000 إلى 1200؛ أفلس الكثير من هؤلاء التجار الأقل خبرة، رغم أنه كان من الممكن تحقيق ثروة خلال تلك الفترة من خلال البيع على المكشوف أو اللعب على تقلبات الأسعار.[6][7]

بالتوازي مع عمليات تداول الأسهم، وابتداءً من نهاية التسعينيات، قدمت العديد من شركات صناعة السوق الجديدة يوم تداول لصرف العملات الأجنبية والمشتقات عبر منصات التداول الإلكترونية. ما سمح لتجار اليوم الواحد بالوصول الفوري إلى الأسواق اللامركزية مثل فوركس (سوق صرف العملات) والأسواق العالمية من خلال المشتقات مثل عقود الفرق. كان مقر هذه الشركات في المملكة المتحدة وفي ولايات ذات سلطات قضائية أقل تقييدًا فيما بعد، وكان هذا جزئيًا بسبب لوائح الولايات المتحدة التي تحظر هذا النوع من التداول خارج البورصة. عادةً ما توفر هذه الشركات تداولًا على الهامش ما يسمح لتجار اليوم الواحد بعقد صفقات كبيرة برؤوس أموال صغيرة نسبيًا، ولكن مع زيادة المخاطر المرتبطة بها. غدت تجارة التجزئة بالعملات الأجنبية شائعة في التداول اليومي نظرًا لسيولتها وطبيعة السوق الذي يبقى على مدار 24 ساعة.

انظر أيضًا

مراجع

- "Day-Trading Margin Requirements: Know the Rules". Financial Industry Regulatory Authority. مؤرشف من الأصل في 16 أبريل 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Karger, Gunther (August 22, 1999). "Daytrading: Wall Street's latest, riskiest get-rich scheme". American City Business Journals. مؤرشف من الأصل في 14 ديسمبر 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "Day Trading: An Introduction". Investopedia. مؤرشف من الأصل في 14 يوليو 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة) - "U.S. government warning about the dangers of day trading". مؤرشف من الأصل في 20 فبراير 2017. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Gomez, Steve; Lindloff, Andy (2011). Change is the only Constant. IN: Lindzon, Howard; Pearlman, Philip; Ivanhoff, Ivaylo. The StockTwits Edge: 40 Actionable Trade Set-Ups from Real Market Pros. Wiley Trading. ISBN 978-1118029053. الوسيط

|CitationClass=تم تجاهله (مساعدة)صيانة CS1: أسماء متعددة: قائمة المؤلفون (link) - Nakashima, David (11 فبراير 2002). "It's back to day jobs for most Internet 'day traders'". American City Business Journals. مؤرشف من الأصل في 17 سبتمبر 2002. الوسيط

|CitationClass=تم تجاهله (مساعدة) - Hayes, Adam. "Dotcom Bubble Definition". Investopedia. مؤرشف من الأصل في 17 أغسطس 2019. اطلع عليه بتاريخ 21 مارس 2019. الوسيط

|CitationClass=تم تجاهله (مساعدة)